こんにちは。富士市・富士宮の税理士、飯野明宏です。

相続が発生したとき、故人の財産を引き継ぐことになりますが、この「財産」にはプラスのものだけでなく、借金や未払いの税金などのマイナスの財産も含まれています。

相続税を計算するときには、このマイナスの財産を差し引いて計算できる「債務控除」という制度があります。この制度を正しく理解して活用することで、相続税を適正に軽減することができます。

今回は、債務控除の仕組みと、どのような債務が控除の対象となるのか、逆に対象とならないものは何なのかについて、具体例を交えて解説します。

1 債務控除とは何か?

債務控除の基本的な仕組み

相続が発生すると、故人の財産は相続人が引き継ぎます。この「財産」には、預金や不動産といったプラスの財産だけでなく、借入金や未払いになっている税金などのマイナスの財産も含まれます。

相続税はプラスの財産に対して課税されますが、亡くなった時点に借入金などの債務がある場合には、プラスの財産からこれらのマイナスの財産を差し引いて税額を計算することができます。この仕組みを「債務控除」といいます。

債務控除の金額が大きいほど、相続税の課税対象額が減り、結果として相続税が軽減されます。

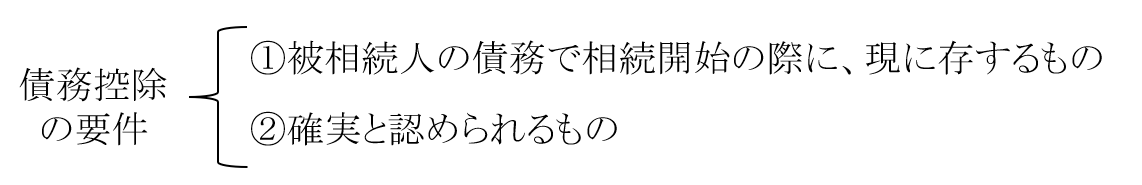

債務控除が認められる要件

ただし、借金などの債務であればどんなものでも相続財産から差し引けるわけではありません。債務控除が認められる債務には要件があり、「被相続人の債務で相続開始の際に、現に存するもの」かつ「確実と認められるもの」である必要があります。

故人が亡くなった日の時点で現実に存在し、確実に支払う必要があると認められる債務が対象となります。

2 債務控除の対象となる主な債務

実際に債務控除の対象となる債務には、以下のようなものがあります。

金融機関からの借入金

金融機関など第三者からの借入金は、相続開始時の確実な債務と認められるため、亡くなった日の借入金の残高や未払利息が債務控除の対象となります。

未払い医療費

故人の治療費や入院費などで、亡くなった時点に未払いのもの(故人が入院中に亡くなった場合など)を相続人が支払った場合、債務控除の対象となります。

注意点: 債務控除できるのは故人にかかる医療費のみで、所得税法の医療費控除のように生計を一つにしていた親族の分は対象になりません。

未払いの税金

- 未払い固定資産税:故人が固定資産税を納付する前に死亡した場合、その不動産を相続した人が支払うことになるもの

- 準確定申告に係る所得税・消費税:相続開始の日から4か月以内に行う故人の所得税の確定申告で発生する税金

- 未払い住民税:故人が亡くなる時期に関わらず、未払いの住民税を相続人が代わりに支払う場合

預り敷金・保証金

故人が賃貸不動産を所有していた場合、借主から預かっていた敷金や保証金は、将来返還する義務がある「債務」とみなされ、債務控除の対象となります。

その他の未払金

- 公共料金:電気や水道料金など、故人が亡くなるまでにかかった費用

- クレジットカードの未決済分:生前に使用していたクレジットカードの未払い分

- 商品代金の未払い:生前に購入した商品の代金で未払いとなっている部分

3 税務上問題となる可能性がある債務

一部の債務については、税務上問題となる可能性があり、債務控除が認められるかどうか個別の判断が必要になる場合があります。

連帯債務

複数の債務者が同一内容の債務について各自全部の給付を負担するものです。故人が連帯債務者である場合、故人の負担すべき金額が明らかであれば、その部分の金額が債務控除の対象となります。

保証債務

主たる債務者が返済できない場合に、その債務を肩代わりするものです。保証債務は将来の支払いが未確定なため、原則として債務控除の対象とはなりません。

ただし、主たる債務者が弁済不能な状態にあり、かつその者に請求できないような状況であれば、その弁済不能部分について債務控除の対象となる場合があります。

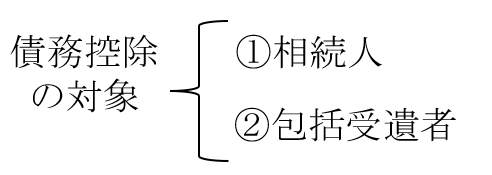

4 債務控除ができる人

相続税の債務控除は、誰でもできるわけではなく、「相続人」と「包括受遺者」に限定されています。

包括受遺者とは

遺言により「財産の〇分の〇を遺贈する」というように、財産の全部または一部の割合を指定されて財産を取得した人を指します。

5 債務控除を利用する際の注意点

証拠書類の準備

債務控除を利用するには、債務が実際に存在することを証明する金銭消費貸借契約書などを証拠として添付する必要があります。

相続時点での状況確認

債務控除の対象となる債務は、故人が亡くなった時点で支払いが確実と認められる借入金などに限られます。相続時点で相続人が既に支払いを済ませている債務などは控除対象外となる場合があるので、自身のケースが対象となるか正確に把握することが重要です。

また、債務控除と同様に、葬儀費用も相続財産から控除できる項目です。葬儀費用については次のコラムをご覧ください。

葬儀費用について >

6 まとめ:専門家への相談をおすすめします

債務控除は、相続税の課税対象額を軽減するための重要な制度です。プラスの財産だけでなく、故人が残したマイナスの財産にも着目して計算を行うことで、相続税の負担を適正にすることができます。

債務控除の対象となるものとならないもの、また債務控除ができる人は法律で定められており、その判断は専門的です。債務控除以外にも、相続税の負担を軽減するための特例や控除は多数存在します。

これらの制度を知らずに申告してしまうと、相続税を多く納めてしまう可能性もあります。正確な手続きや計算を行い、効果的な節税対策を実施するためにも、相続税に強い税理士などの専門家のアドバイスを受けることを強くお勧めします。

適切な債務控除の活用により、相続税の負担を軽減し、円滑な相続手続きを進めていきましょう。