こんにちは。富士市・富士宮の税理士、飯野明宏です。

大切な方が亡くなられた後、悲しみの中で様々な手続きに追われることになります。そんな中、ほとんどのケースで、初めに期限が訪れる税務手続きが「準確定申告」です。これは、亡くなった方のその年1月1日から死亡日までの所得について行う確定申告で、相続人が代わりに行う必要があります。

今回は、準確定申告で特に気をつけたいポイントを分かりやすく解説します。

リンク 国税庁 納税者が死亡したときの確定申告(準確定申告)

1 準確定申告の基本的な注意点

1-1 申告期限は4ヶ月以内

通常の確定申告は翌年2月16日から3月15日までですが、準確定申告は「相続の開始があったことを知った日」から4ヶ月以内に申告と納税をしなければなりません。

重要なポイント:

- ■もし納税者がその年の翌年3月15日までに確定申告書を提出せずに死亡した場合、前年分と今年分の2年分の準確定申告書を4ヶ月以内に提出する必要があります

- ■申告期限に遅れると、65万円の青色申告特別控除等が適用されず、延滞税等の附帯税が発生します

1-2 複数の相続人がいる場合の手続き

相続人が2人以上いる場合、各相続人が連署で準確定申告書を提出するのが原則です。ただし、他の相続人の氏名を付記して各人が別々に提出し、他の相続人には申告内容を通知する方法も可能です。

1-3 提出先と必要書類

- ■提出先: 相続人の住所地ではなく、納税者の死亡当時の住所地を管轄する税務署に提出

- ■付表の添付: 各相続人の氏名・住所、被相続人との続柄、相続財産の価額等を記載した付表を添付する必要があります

2 所得控除に関する注意点

2-1 控除の対象範囲

準確定申告時の所得控除について、以下の点に注意が必要です:

- ■医療費控除・社会保険料・生命保険料控除等: 死亡の日までに被相続人が支払ったものに限られます

- ■配偶者控除・扶養控除: 死亡の日の現況により判定されます

- ■亡くなった後に相続人が支払った医療費: 被相続人の準確定申告では控除できませんが、相続人自身の確定申告で医療費控除として控除できる場合があります

3 特定の所得に関する重要な注意点

3-1 死亡後に支給される給与等

被相続人の死亡後に支給される給与等は、相続財産に含まれ、所得税の課税対象外になります。つまり:

- ■未支給の給与等は準確定申告には含めません

- ■相続税上は未収給与(債権)として財産計上されます

- ■未支給分の給与等には源泉徴収もされません

3-2 未支給年金

被相続人に給付すべき年金給付で未支給のものを請求する権利は、相続財産には含まれず、支払いを受けた遺族の一時所得になります。

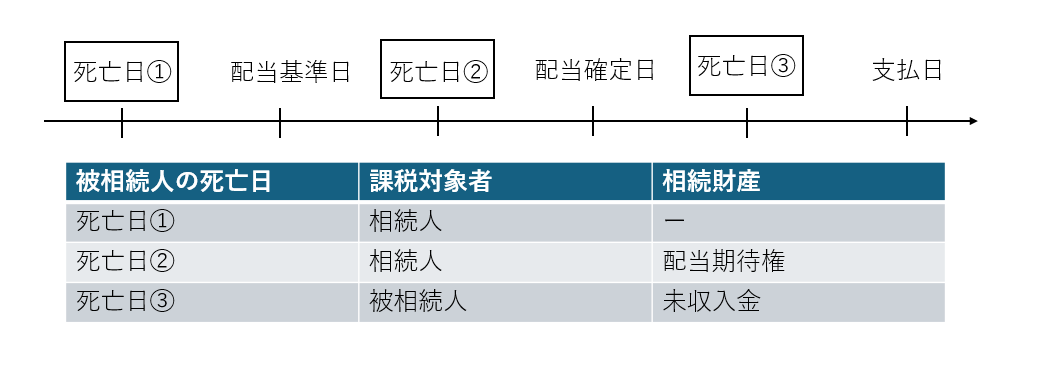

① 被相続人の死亡日 < 配当基準日 相続人の配当所得となります。

② 配当基準日 < 被相続人の死亡日 < 配当確定日 相続人の配当所得となります。配当期待権として相続財産になります。

③ 配当確定日 < 被相続人の死亡日 被相続人の配当所得となります。未収入金として相続財産になります。

3-3 配当収入の取り扱い

1月1日から死亡日までの間に効力が発生した配当は、死亡日において未受領でも、準確定申告に含めます。

配当金の課税形態として総合課税、分離課税、申告不要の3つから選択できます:

- ■年金収入のみなど所得が多くない方: 総合課税で申告し配当控除を適用することで、既に支払っている税金が戻ってくる場合が多い

- ■高所得者の場合: 源泉徴収された税率よりも総合課税の税率が高くなるため、申告しない方が得なことも

- ■上場株式の譲渡損がある場合: 分離課税を選択してその損と配当金を相殺することも可能

3-4 不動産収入と譲渡所得

- ■不動産収入: 1月1日から死亡日までの間に支払日が到来した不動産収入は、準確定申告の不動産収入として計上します

- ■譲渡所得: 土地を譲渡した等譲渡所得が発生している場合にも、準確定申告が必要です。期限を過ぎたり申告をしないと附帯税がかかります

4 個人事業主の場合の特別な注意点

個人事業主が死亡により事業を廃止した場合:

- ■その年分の事業所得等の金額に基づき計算した事業税の見込み額を、その年分の事業所得の金額の計算上必要経費に算入できることがあります

- ■消費税の納税義務者の場合: 消費税の申告も「相続の開始があったことを知った日」から4ヶ月以内に行う必要があります

5 相続税との関連

準確定申告の結果は相続税にも影響します:

- ■還付される場合: その還付額を相続財産として計上

- ■納付する場合: その納付額を債務として計上

注意点: 還付された所得税は相続財産として計上する必要があるので計上漏れに注意しましょう。

6 生前からの準備の重要性

相続が発生すると、葬儀などで忙しい中、4ヶ月以内という短い期間で相続人全員が連携して準確定申告をしなければなりません。死亡した方の所得を正確に把握することも困難な場合があります。

準確定申告が遅れると:

- ■附帯税が発生

- ■期限内申告を要件とした特典が受けられなくなる

6-1 生前にできる準備

確定申告が必要な方は、生前から以下の準備をしておくことをおすすめします:

整理しておくべき資料:

- ■給与明細

- ■年金受給額の記録

- ■株式配当金の明細

- ■不動産賃貸収入の記録

- ■医療費などの領収書

家族への情報共有:

- ■どこに何があるかを家族に伝えておく

- ■重要書類の保管場所を明確にしておく

- ■信頼できる税理士などの専門家の連絡先を共有しておく