こんにちは。富士市・富士宮の税理士、飯野明宏です。

相続が発生したとき、自宅の土地にかかる相続税を最大80%も減額できる制度があることをご存知ですか?それが「小規模宅地等の特例」です。この制度を使えるかどうかで、相続税の負担が何千万円も変わることがあります。

次のコラムで、小規模宅地等の特例について、概要をご確認ください。

小規模宅地等の特例について >

今回は、この制度の中でも特に重要な「同居要件」について、解説します。特に判断が難しい二世帯住宅のケースも詳しくご紹介しますので、ぜひ参考にしてください。

1. 小規模宅地等の特例とは?

小規模宅地等の特例は、亡くなった方(被相続人)が住んでいた土地について、相続税の評価額を大幅に減額できる制度です。この制度の中でも「特定居住用宅地等」は、多くの方が利用を検討される特例です。

この特例を使うためには、相続人によって異なる要件がありますが、その一つが「同居」です。亡くなった方と一緒に住んでいた家族がこの特例を使う場合、「同居」の要件を満たしているかが非常に重要になります。

2. 法律上の「同居」って何?実態が重要!

「同居」の定義は、法律に明確に書かれているわけではありません。単に同じ建物に住んでいれば良いというものではなく、税務上は実際の生活状況が非常に重視されます。

税務署はここをチェックしている

税務署はここをチェックしている

税務署は、特例の適用要件が満たされているかを確認する際、表面上の情報だけでなく、実際の生活状況を詳しく調べます。

住民票があっても同居と認められないケース

- ■住民票が同じ場所にあっても、実際に一緒に生活していた形跡がない場合

住民票が別でも同居と認められるケース

- ■諸事情で住民票が別々でも、実際に同居していたことが証明できる場合

水道光熱費も調査対象

税務署が同居の実態を調べる手段の一つに、水道光熱費の調査があります。一人暮らしと家族暮らしでは金額が異なるため、この情報を基に同居の実態を判断することがあります。

一時的な同居は認められない

特例適用のためだけに一時的に同居を開始したケースは、基本的に「同居」とはみなされません。例えば、住民票だけを移したり、亡くなる直前に同居を始めたりするケースがこれに該当します。

3. 二世帯住宅の場合はどう判定される?

二世帯住宅は、親と子など二つの世帯が一つの建物に住む形態ですが、その構造や登記の状況によって、税務上の「同居」とみなされるかどうかの判断が変わります。

平成25年度の税制改正で二世帯住宅に関する取り扱いが見直されました。ここでは、建物の構造と登記のパターン別に、特例の適用可否を見ていきましょう。

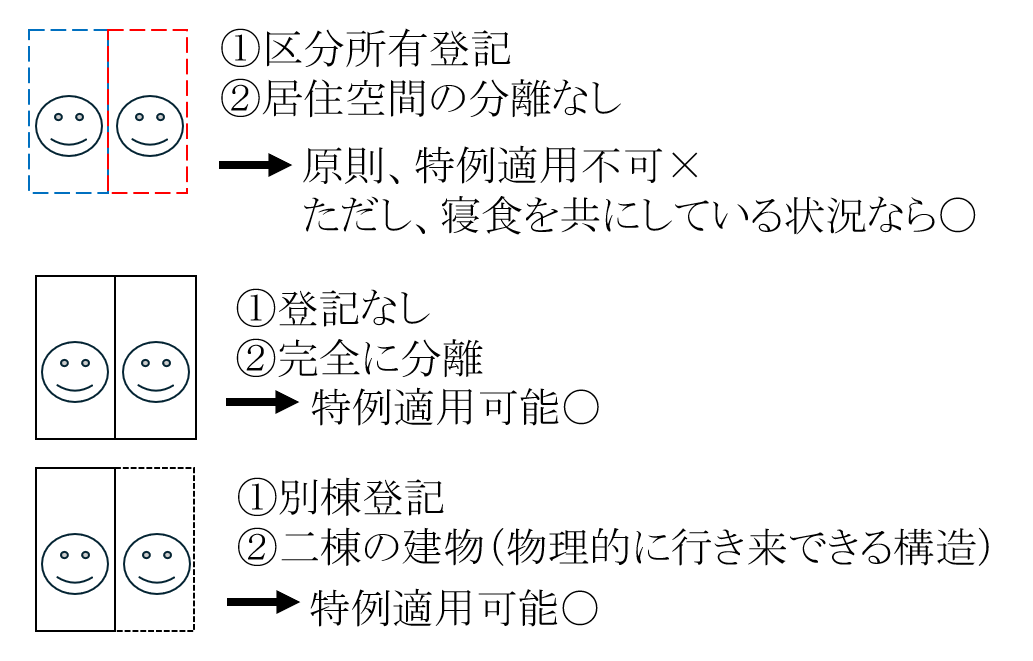

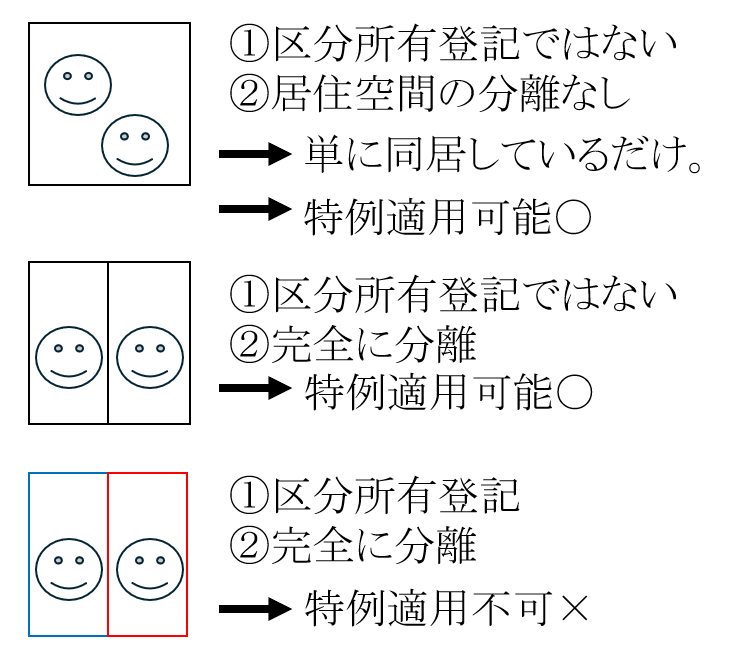

パターン1:区分所有登記でない建物(非分離型)

建物の形態:建物内部で行き来が可能で、区分所有登記がされていない建物

結論:⭕特例の適用が可能

二世帯住宅というより、単に同居していると見なされます。平成25年度改正前からも適用可能なパターンでした。

パターン2:区分所有登記でない建物(完全分離型)

建物の形態:玄関が別々で、建物内部で行き来ができない構造だが、区分所有登記がされていない建物

結論:⭕特例の適用が可能

親子間でもプライベートな空間を確保したいというニーズから増えているパターンです。平成25年度改正前は原則適用できませんでしたが、改正により適用可能になりました。

パターン3:区分所有登記建物(完全分離型)

建物の形態:玄関が別々で、建物内部で行き来ができない構造で、区分所有登記がされている建物

結論:❌ 特例の適用ができません

区分所有登記がされている場合、マンションのように部屋単体で生活機能が完備され、それぞれの居住スペースが完全に独立しているとみなされます。

パターン4:区分所有登記建物(非分離型)

建物の形態:建物内部で行き来ができる構造で、区分所有登記がされている建物

結論:❌ 原則として特例の適用ができません

ただし、亡くなった方の居住部分が、特例を適用する相続人の居住部分と同じ階にも及んでいるなど、実態として寝食を共にしている状況があれば、適用できる可能性があります。

パターン5:未登記建物(完全分離型)

建物の形態:玄関が別々で、建物内部で行き来ができない構造で、未登記の建物

結論:⭕特例の適用が可能

未登記ということは区分所有登記がされていない建物であるため、区分所有登記でない完全分離型の建物と同様に考えられます。

パターン6:別棟登記である二棟の建物(非分離型)

建物の形態:それぞれ別の建物として登記されているが、物理的にくっついており、建物内部で行き来ができる構造

結論:⭕原則として特例の適用が可能

ただし、それぞれの建物が「1棟の建物」と認定される場合には、特例の適用はできません。

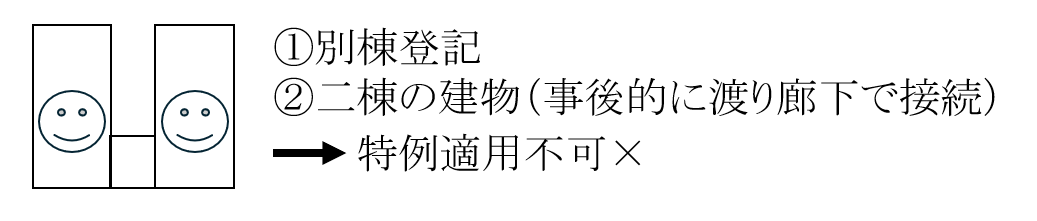

パターン7:渡り廊下がつながっている別登記建物(非分離型)

建物の形態:それぞれ別の建物として登記されている家屋が、事後的に渡り廊下で接続された建物

結論:❌ 特例の適用ができません

渡り廊下で接している程度では、互いに「1棟の建物」とは認められないため、たとえ内部で行き来ができても同居とは判断されません。

4. 特例適用には税務署への説明がカギ

小規模宅地等の特例を適用する場合、必ず相続税の申告が必要です。たとえ特例を使った結果、相続税額が0円になったとしても、申告自体を省略することはできません。申告を怠ると特例が適用されず、追徴課税を課される可能性があります。

税務調査への備え

税務署は申告書の内容に不明点があれば調査を行います。特に同居要件のように実態が問われる場合、税務調査で質問される可能性もあります。

申告書に特例適用の経緯や、同居の実態を示す参考資料(水道光熱費の領収書など)を添付することで、税務署が調査する必要性を減らし、税務調査のリスクを下げることが期待できます。

5. まとめ:専門家への相談がおすすめ

小規模宅地等の特例は、相続税の負担を大きく軽減できる非常に有効な制度です。特に「同居要件」は重要なポイントであり、単なる住民票の有無だけでなく、実際の生活実態が重視されます。

二世帯住宅の場合は、建物の構造や登記の状況によって判断が分かれるため注意が必要です。要件が複雑で判断に迷うことも多いため、特例を確実に適用するためには、税理士に相談することをお勧めします。

専門家であれば、個別の状況に応じた適切な判定や、申告手続きのサポートを受けることができます。大切なご自宅の土地にかかる相続税の特例を最大限に活用するためにも、まずは、私たちにご相談ください。