こんにちは。富士市・富士宮の税理士の飯野明宏です。

相続税の納税では、多額の税金がかかるにもかかわらず、現金や預貯金が少なく納税資金に困るケースが少なくありません。前回のブログでは、相続税の分割納付を可能にする「延納制度」について解説しましたが、今回はそれでもなお納税が困難な場合の「物納制度」について詳しくご紹介します。

1 相続税の物納とは?現物で納めるという選択肢

物納とは、相続税を延納でも支払えない場合に限り、相続財産そのものを現物で納付する制度です。原則として相続税は金銭での一括納付が求められますが、相続財産が不動産や株式ばかりで現金が乏しい場合、金銭での納付が現実的でないことがあります。そうした状況を考慮して設けられたのが、この「物納制度」です。

2 物納の適用要件とは?税務署に認められる条件

物納の適用を受けるには、以下の条件をすべて満たす必要があります。

延納によっても納付困難であること

相続税の申告期限内(10ヶ月以内)に物納申請書を提出すること

対象財産が「物納適格財産」であること

物納許可限度額の計算

物納が認められる金額には上限があり、以下の計算式で算出されます:

物納許可限度額 = 相続税額 - ①現金・預貯金等 - ②年間資金余剰額×延納期間 - ③臨時的な資力

①現金・預貯金等:納税時点で保有する現金、預貯金、換価容易な財産

②年間資金余剰額:(年間収入-年間生活費)×延納可能期間

③臨時的な資力:1年以内に見込まれる臨時収入から臨時支出を控除した額

この計算により算出された金額を超える部分については物納が認められません。

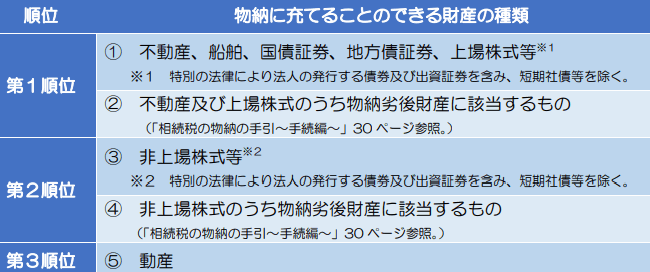

3 物納に充てられる財産とその優先順位

物納に使える財産には順位があり、基本的には以下の優先順で納付することが求められます。

さらに、これらの財産の中でも「物納劣後財産」などが定められており、原則として評価が安定しており管理が容易な財産が優先されます。

物納劣後財産とは

同一順位内でも、以下の財産は「物納劣後財産」として、他に適当な財産がない場合のみ物納可能です:

– 現に納税義務者が居住または事業用に利用している建物・敷地

– 市街化区域以外にある宅地以外の土地

– 森林法により保安林指定された土地

– 過去の事件・事故等により正常な取引が困難な不動産

平成29年改正による順位の詳細化

改正により、上表のとおり、従来の3順位から5段階の詳細な順位付けに変更されました:

第1順位① 不動産、船舶、国債証券、地方債証券、上場株式等

第1順位② 上記のうち物納劣後財産に該当するもの

第2順位③ 非上場株式等

第2順位④ 非上場株式のうち物納劣後財産に該当するもの

第3順位⑤ 動産

4 物納できない財産の具体例(管理処分不適格財産)

以下のような財産は、物納には使えません。

- ■抵当権などが設定された土地

- ■境界が不明な土地

- ■相続人間で争いがある不動産

- ■譲渡制限のある株式

- ■遺産分割協議が済んでいない財産

物納を検討する際は、早めに分割協議を済ませ、財産の法的整理を行っておく必要があります。

その他の管理処分不適格財産

– 法令の規定に違反して建築された建物およびその敷地

– 他の土地に囲まれて公道に通じない土地(袋地)

– 地上権、永小作権等の用益物権が設定されている土地

– 暴力団事務所等として使用されている疑いがある建物・敷地

– 共有持分の割合が2分の1未満の土地・建物

境界不明土地の対処法

境界が不明な土地でも、以下の対応により物納可能となる場合があります:

1. 隣接地所有者との境界確認協議

2. 測量の実施と境界標の設置

3. 境界確認書の締結

5 物納と売却、どちらが有利か?検討ポイント

物納財産の評価額は、原則として「相続税評価額」が用いられます。これは一般的な時価よりも低くなることが多いです。

物納にするか、財産を売却して金銭で納税するかはケースバイケースです。判断基準は以下の通りです。

| 比較項目 | 物納 | 売却納税 |

|---|---|---|

| 評価方法 | 相続税評価額(低め) | 時価(高め) |

| 納税資金確保 | 現物で対応 | 現金化が必要 |

| 税金の種類 | 譲渡所得税なし | 売却益に譲渡所得税が課税 |

| 手間・コスト | 実測・登記・書類整備などの要件を満たす必要あり | 仲介手数料・登記変更・譲渡税の申告などが発生 |

「相続財産を譲渡した場合の取得費加算の特例」が使えるかどうかも、売却納税を選ぶ際の大きなポイントです。

6 物納の注意点とスケジュール

提出期限は「申告期限(10ヶ月)」内

許可後の収納までの間に利子税が発生する場合あり

7 まとめ 物納は「最後の手段」?専門家のアドバイスを受けて判断を

物納は、現金納付や延納が難しい場合の「最後の手段」として認められる制度ですが、その要件は厳格であり、提出書類や財産の整備も求められます。また、相続税評価額での納付となるため、納税額と実質的な損得を冷静に判断する必要があります。