はじめに|事業承継は“経営の総合リレー”

事業承継とは、単に「経営者が代わる」ことではありません。現経営者が長年にわたり築いてきた「人」「モノ」「カネ」「情報」「信用」といった経営資源のすべてを次世代に託すプロセスです。

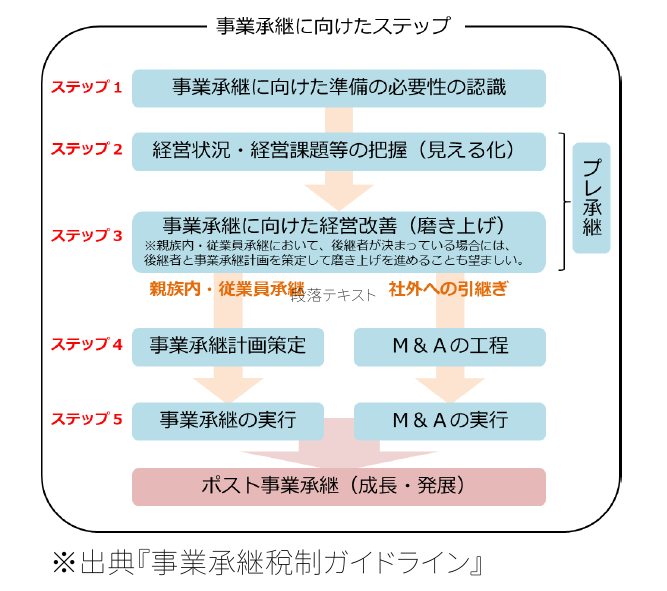

「何から始めればいいのか分からない」と不安を抱える経営者も多いですが、国が示す『事業承継ガイドライン』には、承継の準備から実行までの5つのステップが明確に示されています。

1 ステップ1:事業承継の必要性を認識する

なぜ準備が必要か?

多くの経営者が「家族の問題」として外部に相談せずに抱え込み、結果的に後継者育成の機会を失っています。しかし、事業承継には時間がかかるため、60歳を目安に準備を始めるのが理想とされています。

2 ステップ2:経営状況と課題の“見える化”

事業承継の成功には、自社の現状分析が欠かせません。

見える化すべき項目

■経営資源の棚卸(人材・資金・取引先・設備など)

■財務・会計状況の適正化(会計指針に基づく決算処理)

■自社の強み・弱み、業界内ポジションの確認

■後継者候補の有無、相続・税務リスクの整理

3 ステップ3:事業の“磨き上げ”と改善活動

見える化で判明した課題をもとに、事業を強化・再構築するのがこのステップです。

主な取組内容

■本業の競争力アップ(商品力・顧客基盤・差別化戦略)

■経営体制・内部統制の整備

■後継者と連携し、ベンチャー型事業承継へ挑戦

■業績悪化時には早期の再生プラン実施

中小企業庁の支援策である「経営力向上計画」の活用も、承継前の改善には非常に効果的です。

4 ステップ4:承継計画の策定またはM&A準備

承継の方向性が見えたら、具体的なアクションプランへ落とし込みます。

親族内・従業員承継の場合

■「誰に」「いつ」「何を」「どのように」引き継ぐかを明確に

■現経営者の価値観や理念の共有

■計画書(フォーマットあり)による可視化と関係者の合意形成

社外への引継ぎ(M&A)の場合

■M&A専門家の選定(FA、仲介会社など)

■バリュエーション(企業価値評価)

■マッチング・交渉・デューデリジェンス・契約締結

■クロージング(実行)

どちらのルートでも、計画フェーズでの準備が実行の精度を高めます。

5 ステップ5:事業承継・M&Aの実行とその後

最後のステップは、いよいよ実行段階です。

実行に伴う主なアクション

■経営権・資産の移転(株式、不動産、事業用資産など)

■必要に応じた法的・税務的手続き

■各種契約の更新・登記の変更など

専門家との連携がカギ

■税理士(株価評価、相続税対策)

■弁護士(契約書作成、相続紛争対応)

■司法書士(登記、遺言作成)

実行後は、後継者主導の新たな取り組みによる企業の進化と成長が求められます。

まとめ 事業承継の5ステップで未来を切り開く

| ステップ | 内容 |

|---|---|

| ① 必要性の認識 | 準備のスタートライン |

| ② 見える化 | 経営資源・課題の整理 |

| ③ 磨き上げ | 経営体制の強化 |

| ④ 承継計画 or M&A準備 | 方向性に応じた実行計画 |

| ⑤ 実行 | 経営権の移転と事後の経営改善 |

事業承継は、長期的な経営計画の一環であり、企業の「第二創業」とも言えます。将来を見据え、1つひとつのステップを丁寧に実行することで、企業の価値を守りながら、さらなる発展につなげることができるでしょう。