こんにちは。富士市・富士宮の税理士、飯野明宏です。

設備投資などにあたり、国や自治体から補助金を受け取る機会が増えています。ありがたい制度である一方、「受け取った補助金に税金がかかるのでは?」という不安もあります。

そこで知っておきたいのが「圧縮記帳」という制度です。今回は、特に【国庫補助金】を受けた際に適用可能な圧縮記帳の制度について、仕組み・メリット・デメリット・会計処理・適用要件・実務上の注意点などを解説します。

1 圧縮記帳とは?基本の仕組み

圧縮記帳とは何か

圧縮記帳とは、国からの補助金を使って機械や建物などを買ったときに、一度に大きな税金を払わなくて済むようにする会計の方法です。税金を免除してもらうのではなく、支払いを後回しにする仕組みです。

なぜ圧縮記帳が必要なのか

具体例で考えてみましょう。

例:3,000万円の機械を買うのに、国から2,000万円の補助金をもらった場合

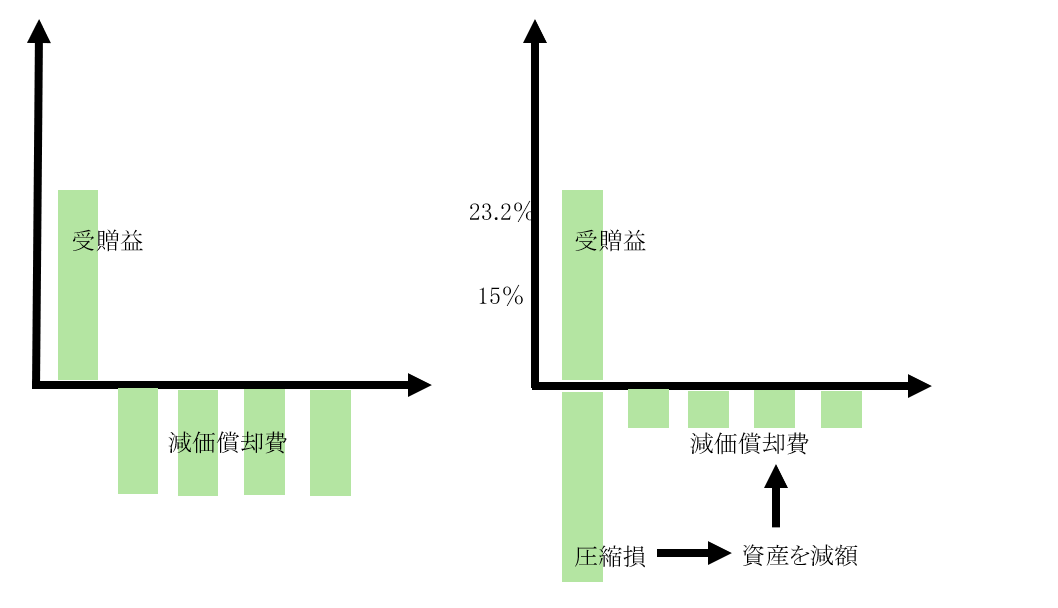

圧縮記帳を使わない場合の問題点

- ■補助金2,000万円は、もらった年の収入として税務上計上される

- ■しかし機械3,000万円は、何年かに分けて経費にしていく(減価償却)

- ■その結果、補助金をもらった年だけ利益が大きくなり、税金も高くなる

- ■場合によっては税金が高すぎて、せっかくの補助金の意味がなくなってしまう

圧縮記帳を使った場合

- ■補助金2,000万円を収入に計上する

- ■同時に「圧縮損」として2,000万円を経費に計上する

- ■機械の帳簿価額を3,000万円から1,000万円に減らす(圧縮する)

- ■補助金の収入と圧縮損が相殺されて、その年の税負担が軽くなる

圧縮記帳の効果と注意点

効果 補助金をもらった年の税負担を大幅に軽減できるため、補助金本来の目的(設備投資の促進)を達成しやすくなります。

注意点 圧縮記帳は税金の「先送り」であって「免除」ではありません。機械の帳簿価額が1,000万円に減るため、毎年の減価償却費も少なくなります。その結果、将来の年度では経費が少なくなり、税負担が増えることになります。

長期的に見ると支払う税金の総額は変わりませんが、補助金をもらった年の税負担を軽くすることで、補助金の効果を最大限に活用できる仕組みが圧縮記帳です。

2 圧縮記帳の対象と主な適用要件

適用要件(代表的なもの)

- ■国または地方公共団体から交付された補助金であること

- ■固定資産の取得または改良に充てたこと

- ■補助金の返還が不要であることが確定していること

- ■会計処理上でも圧縮記帳を行っている(損金経理)

- ■法人税申告書に所定の明細書(別表)を添付している

3 圧縮記帳のメリットとデメリット

メリット

- ■補助金受領年度の課税所得を減らせる

- ■税負担が軽減され、資金繰りが改善

- ■補助金を税負担で目減りさせずに済む

デメリット

- ■減価償却費が少なくなり、将来の利益が増加(結果的に課税)

- ■資産ごとの管理が複雑になる

- ■償却資産税には圧縮記帳が適用できず、二重管理が必要

4 圧縮記帳の2方式:直接減額方式と積立金方式

圧縮記帳には2つの方法があります。

1. 直接減額方式(中小企業で一般的)

補助金の金額を固定資産の帳簿価額から直接減額し、取得年度に「圧縮損」として費用処理します。

2. 積立金方式(会計原則に忠実)

補助金を受け取った年度に「圧縮積立金」として純資産に計上し、減価償却に合わせて徐々に取り崩します。

税務申告で調整が必要になるため、中小企業ではあまり使われていません。

5 圧縮記帳の仕訳例(数値つき)

事例設定

補助金:2,000万円、機械取得費:3,000万円、耐用年数10年(定額法0.100)

直接減額方式での処理:

■補助金受領:2,000万円 → 補助金収入

■機械購入:3,000万円 → 機械装置

■圧縮損:2,000万円 → 固定資産圧縮損

■減価償却:1,000万円 × 0.100 = 年間100万円

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 普通預金 | 2,000万円 | 国庫補助金受贈益 | 2,000万円 | 補助金受取 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 機械 | 3,000万円 | 普通預金 | 3,000万円 | 機械購入 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 圧縮損 | 2,000万円 | 機械 | 2,000万円 | 圧縮記帳 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 減価償却費 | 100万円 | 機械 | 100万円 | 補助金受取 |

積立金方式での処理:

■圧縮積立金の積立:2,000万円 → 純資産内

■減価償却:3,000万円 × 0.100 = 年間300万円

■圧縮積立金の取崩し:2,000万円 ÷ 10年 = 年間200万円

どちらを選んでも税務上の効果は同じになります。

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 普通預金 | 2,000万円 | 国庫補助金受贈益 | 2,000万円 | 補助金受取 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 機械 | 3,000万円 | 普通預金 | 3,000万円 | 機械購入 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 繰越利益剰余金 | 2,000万円 | 圧縮積立金 | 2,000万円 | 圧縮積立金 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 減価償却費 | 300万円 | 機械 | 300万円 | 補助金受取 |

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 圧縮積立金 | 200万円 | 繰越利益剰余金 | 200万円 | 補助金受取 |

6 適用時の注意点と否認リスク

- ■損金経理が必要:単なる帳簿減額だけでは不可

- ■申告書への別表添付:添付漏れは否認対象

- ■償却資産税には適用不可:圧縮前価額で申告

- ■過度な金額は否認リスクあり:補助金の使途・資産の妥当性に注意

7 圧縮記帳の適用判断:受けるべきか?

圧縮記帳のメリット

1. その年の税負担を大幅に軽減できる

補助金や保険金を受け取った年は、収入が一気に増えて税金も高くなりがちです。圧縮記帳を使えば、その年の税負担を大きく減らすことができます。

2. 資金を確保しやすくなる

設備を買った後は、工事費用や運転資金など、まとまったお金が必要になることがよくあります。圧縮記帳で税金を抑えることで、そうした費用に回せる資金を確保しやすくなります。

3. 補助金の効果を最大限に活用できる

仮に、圧縮記帳の制度がなければ、補助金をもらったせいで税金が高くなり、「補助金をもらったのに結局お金が足りない」という状況になりかねません。圧縮記帳があることで、企業が安心して設備投資や事業拡大に取り組めるようになります。

圧縮記帳のデメリット

1. 資産管理が複雑になる

圧縮記帳を適用した資産は、通常の資産とは違う扱いになるため、別に管理する必要があります。会計処理も特殊で、専門知識が必要になり、事務の手間が増えます。

2. 将来の税負担が増える

圧縮記帳は税金の「先送り」なので、将来の年度では減価償却費が少なくなり、その分税金が高くなります。今年の税負担は軽くなりますが、来年以降の税負担は重くなることを覚悟しておく必要があります。

3. 資産売却時に注意が必要

圧縮記帳した資産を途中で売却する場合、帳簿価額が実際より低くなっているため、売却益が大きくなり、その年の税負担が重くなる可能性があります。

8 まとめ:制度を正しく理解して活用を

圧縮記帳は「今の税負担を軽くして資金繰りを楽にする」効果がある一方で、「将来の税負担や管理の手間が増える」というトレードオフがある制度です。補助金を効果的に活用するための重要な制度ですが、長期的な視点で計画的に利用することが大切です。