こんにちは。富士市・富士宮の税理士の飯野明宏です。

相続税対策として「生前贈与」を行う方が増えていますが、注意が必要なのが「生前贈与加算」の制度です。

今回は、令和6年以降の改正で大きく変わった生前贈与加算について、その考え方や対象となるケース・ならないケースを、実務経験をもとにわかりやすく解説します。

1. 生前贈与加算とは?

生前贈与加算とは、相続開始前の一定期間内に行われた贈与を、相続財産に「持ち戻して」相続税の課税対象とする制度です。年間110万円の基礎控除内での贈与であっても、加算の対象となる点がポイントです。

これまでこの加算の対象期間は「相続開始前3年以内」でしたが、令和5年の税制改正により、最大7年以内に延長されました。

たとえば、6年前に100万円を子に贈与したとします。これまでは、

贈与税なし(110万円以下のため)

相続税の加算対象外(3年より前だから)

でしたが、今後はこの100万円も相続財産に加算される可能性が出てきます。

2. 加算対象期間の延長とその影響

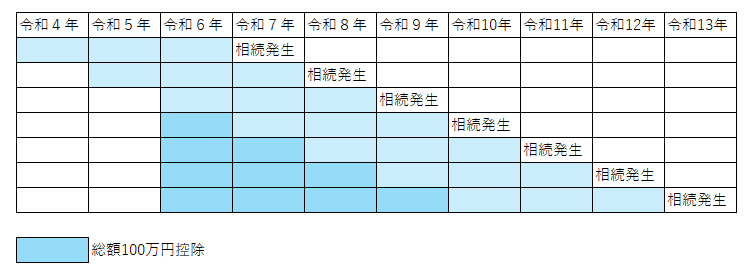

加算期間の延長は、令和6年(2024年)1月1日以降の贈与に段階的に適用されます。

| 相続開始年 | 加算期間 |

|---|---|

| ~令和5年 | 3年 |

| 令和6年 | 4年 |

| 令和7年 | 5年 |

| 令和8年 | 6年 |

| 令和9年以降 | 7年(完全移行) |

つまり、令和13年(2031年)以降の相続からは、贈与者が亡くなる前の7年間の贈与すべてが加算の対象になります。

このように加算対象期間は段階的に広がっていくため、これからの贈与については「昔やった贈与だから大丈夫」と思っていると、思わぬ税負担が発生する可能性があります。

生前贈与加算の100万円控除とは

令和6年度税制改正により、生前贈与加算の期間が3年から7年に延長されましたが、この影響を緩和するため、延長された4年分(相続開始前4年目から7年目)の贈与については、総額100万円まで相続財産への加算が免除される特別な措置が設けられました。

具体的な仕組み

対象期間

- 相続開始前4年目から7年目までの4年間の贈与が対象

- 相続開始前3年以内の贈与は従来通り全額加算

控除の内容

- 延長された4年間の贈与合計額から総額100万円を控除

- 1年間100万円ずつ控除されるわけではない

- あくまで4年間の合計額に対する控除

適用例

ケース1:毎年50万円ずつ7年間贈与した場合

- 相続開始前1~3年目:50万円×3年=150万円(全額加算)

- 相続開始前4~7年目:50万円×4年=200万円-100万円控除=100万円加算

- 合計加算額:250万円

ケース2:毎年110万円ずつ7年間贈与した場合

- 相続開始前1~3年目:110万円×3年=330万円(全額加算)

- 相続開始前4~7年目:110万円×4年=440万円-100万円控除=340万円加算

- 合計加算額:670万円

重要なポイント

- 適用時期

- 令和9年1月2日以後に相続が開始する場合から適用

- それ以前の相続には適用されない

- 控除の上限

- 4年間の贈与合計額が100万円以下の場合は、その金額が上限

- 例:4年間で80万円しか贈与していない場合は80万円全額が控除

- 他の非課税制度との関係

- 住宅取得資金や教育資金などの非課税制度とは別枠

- 相続時精算課税制度の110万円控除とも併用可能

節税効果の計算

100万円控除による節税効果は相続税率によって決まります:

- 相続税率10%の場合:100万円×10%=10万円の節税

- 相続税率30%の場合:100万円×30%=30万円の節税

- 相続税率55%の場合:100万円×55%=55万円の節税

この100万円控除は、生前贈与加算期間の延長による影響を部分的に緩和する措置ですが、完全に相殺するものではありません。そのため、今後の相続対策では、より早期からの計画的な贈与や、非課税制度の積極的な活用が重要になります。

3. 生前贈与加算の対象となるケース

加算の対象になるのは、相続や遺贈により財産を取得した人です。

つまり、裏を返せば、相続や遺贈により財産を取得していない人への贈与は加算の対象になりません。

具体例をみていきますと、次のような方が対象です。

法定相続人(配偶者や子など)

遺言により財産を受け取った人

相続時精算課税制度によって贈与を受けた人

さらに、次のような「みなし相続財産」を受け取った場合も対象になることがあります。

みなし相続財産の例

生命保険金(亡くなった方が保険料を支払っていた)

死亡退職金

損害保険契約に基づく定期金

債務免除による利益(遺言で「借金を帳消しにする」とされたなど)

4. 生前贈与加算の対象外となる贈与とは?

以下のような場合は、贈与を受けていても生前贈与加算の対象外となります。

① 相続や遺贈で財産をもらっていない人

たとえば、相続を放棄した人や、遺産分割で何も取得しなかった人は、加算の対象になりません。

② 特定の非課税制度を利用した贈与

次のような非課税制度を使った贈与は、加算対象から除かれます。

相続時精算課税の110万円控除枠(令和6年創設)

住宅取得資金の贈与(非課税枠最大1,000万円)※令和8年まで

教育資金一括贈与(最大1,500万円)※令和8年3月末まで

結婚・子育て資金一括贈与(最大1,000万円)

おしどり贈与(配偶者への居住用不動産の贈与2,000万円+110万円)

これらの制度を活用すれば、生前贈与加算の対象外にできる可能性があるため、相続対策として非常に有効です。

5. すでに支払った贈与税はどうなる?

加算対象となった贈与については、生前に支払った贈与税額を相続税から差し引くことができます。

ただし、次の点にはご注意ください。

加算税や延滞税、利子税などは控除対象外です。

控除するには、適切な申告が必要です。

6. まとめ:生前贈与は計画的に

改正により、生前贈与加算の対象期間が最大7年に延長されました。今後は「贈与=すぐに相続税対策になる」とは言い切れない時代です。

贈与を行う際は、加算対象になるか、非課税枠を活用できるかなど、慎重に検討することが必要です。