こんにちは。富士市・富士宮の税理士、飯野明宏です。

会社を経営していると、どんなに頑張っても赤字になってしまう年度があるかもしれません。税金の計算上、その「赤字」は無駄にはなりません。法人税には、赤字を将来に活かして税金を軽減できる「繰越欠損金」という仕組みがあります。

この制度を正しく理解して活用することで、将来利益が出たときの法人税負担を軽減することが可能となります。

今回は、この繰越欠損金の基本的な仕組みから、具体的な活用方法、メリット、注意点までを、解説します。

1 繰越欠損金とは?基本的な仕組みを理解しよう

繰越欠損金の基本概念

情報元:国税庁 青色申告書を提出した事業年度の欠損金の繰越控除

繰越欠損金とは、法人税法上の課税所得がマイナス(赤字)のときの金額を「欠損金」といい、この欠損金を翌期以降に繰り越し、将来発生する黒字(課税所得)と相殺することで、その事業年度の課税所得を低く抑えることができる仕組みです。

この相殺することを「繰越控除」と呼びます。

なぜこの制度があるのか?

この制度は、事業年度単位で変動する法人の税負担を均一にするために導入されました。例えば、1年目に100万円の赤字、2年目に100万円の黒字があった場合、2年間合計では損益がプラスマイナスゼロなのに、2年目だけで税金を払うのは不公平という考えに基づいています。

繰越欠損金制度があることで、将来黒字になった際に、過去の赤字分だけ税金のかかる所得を減らせるため、長期的な税負担の軽減につながります。

2 繰越欠損金を活用するメリット

繰越欠損金を活用することには、企業にとって大きなメリットがあります。

税負担の軽減

メリットは、法人税の支払額を削減できることです。

具体例:

- ■200万円の繰越欠損金がある年度に150万円の課税所得があった場合

- ■繰越欠損金から150万円を差し引いて課税所得を0円にできます

- ■制度を使えなければ、この150万円に対して法人税がかかってしまいます

キャッシュフローの改善

法人税の支払いが抑えられることで、手元資金の流出を抑え、運転資金を確保しやすくなります。特に中小企業にとって資金繰りの安定は生命線ともいえる重要な要素です。

経営の安定化

業績が悪化した場合でも、過去の赤字を活用して税負担を軽減できるため、事業継続がしやすくなります。企業は長期的な視点で利益計画を立てやすくなります。

3 繰越欠損金の適用条件

繰越欠損金制度を適用するためには、いくつかの重要な条件を満たす必要があります。

必須条件

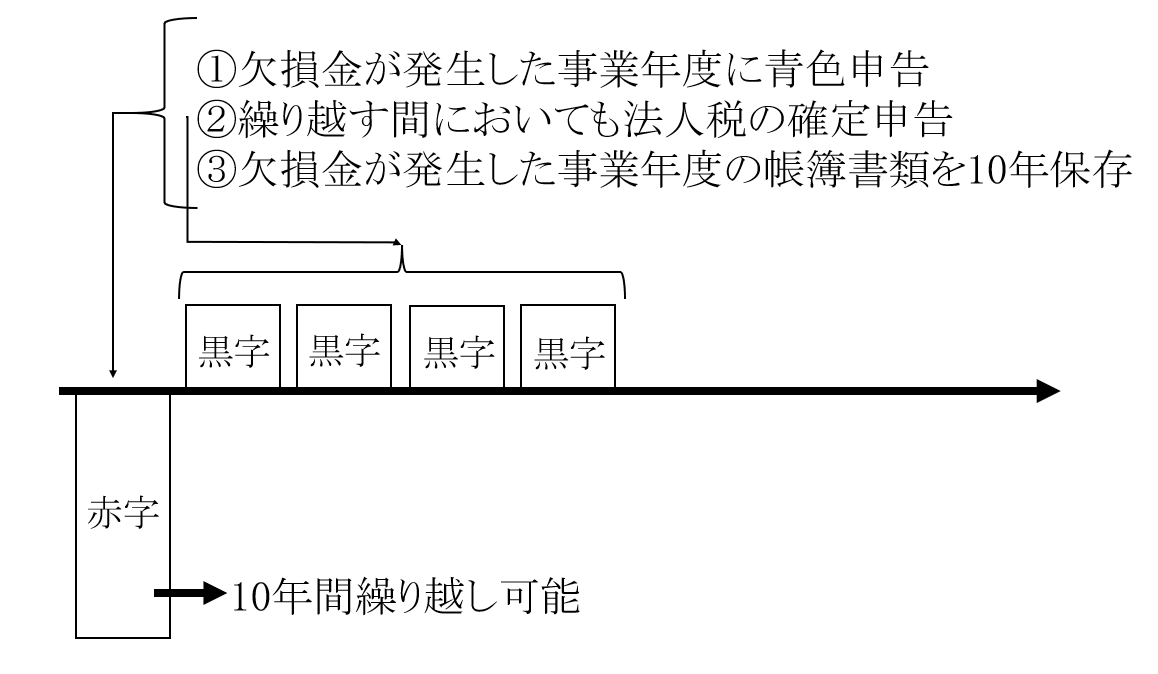

■欠損金が発生した事業年度の確定申告を青色申告で行っていること

■その欠損金を繰り越す間の各事業年度においても、法人税の確定申告を連続して行っていること

- □欠損金発生年度が青色申告であれば、その後の確定申告が白色申告であっても繰越控除は可能です

■欠損金が発生した事業年度の帳簿書類を10年間保存すること

- □税法上の帳簿書類の保存期間は一般的に7年ですが、繰越欠損金が発生した年度のものは10年間(平成30年4月1日より前に開始した事業年度に発生した欠損金の場合は9年間)となります

4 繰越期間と控除限度額

繰越欠損金には繰越できる期間に上限があります。(金額の上限については、本コラムでは扱いません。)

繰越期間

繰越欠損金は、発生した事業年度から原則として10年間繰り越すことができます。

- ■平成30年4月1日より前に開始する事業年度に生じた欠損金の繰越期間は9年間

- ■繰越欠損金が複数年度にわたる場合、最も古い年度に発生したものから順番に控除する必要があります

控除限度額

繰越欠損金の控除限度額は、企業の資本金の額によって大きく異なります。このコラムでは資本金1憶円以下の中小企業について説明します。

資本金1億円以下の中小企業

- ■欠損金の全額を繰越控除できます

- ■所得が黒字であれば、場合によっては黒字所得の全額を繰越欠損金によって控除し、所得を0円にすることも可能

5 欠損金の繰戻しによる還付という選択肢

企業が赤字を計上した場合、繰越控除の他に、前期に納付した法人税から還付を受ける「欠損金の繰戻しによる還付」という制度もあります。

繰戻し還付の概要

- ■対象:主として中小企業者等に限り適用

- ■還付の対象:前期に納付した法人税(国税)のみ(地方税は対象外)

- ■対象期間:直前の1事業年度分のみ

繰戻し還付のメリット・デメリット

メリット:

- ■赤字の年度に法人税の還付を受けられるため、早期にキャッシュフローを改善できる

- ■資金繰りが厳しい企業にとっては有効な手段

デメリット:

- ■制度を適用すると翌期以降に赤字を繰り越すことができない

- ■税務調査が実施される可能性が高くなる

選択の判断基準

翌年度以降に黒字転換が見込まれる場合は、繰越控除を選択した方が長期的な税務メリットが大きい可能性があります。どちらを選択するかは、企業の財務状況や将来の利益計画を考慮して慎重に判断することが重要です。

6 まとめ:繰越欠損金を効果的に活用するために

繰越欠損金制度は、企業が赤字となった場合に、その損失を将来の黒字と相殺し、法人税の負担を軽減できる非常に有用な仕組みです。税負担の軽減だけでなく、キャッシュフローの改善や経営の安定化にもつながります。

活用のポイント

必須条件を満たす:

- ■青色申告の適用

- ■確定申告の継続

- ■帳簿書類の10年間保存

制度の理解:

- ■繰越期間(原則10年)

- ■企業の規模による控除限度額の違い(中小企業は全額、大企業は50%など)

- ■最も古い年度から順次控除するというルール